Conditions d'application

Personnes concernéesL'abattement est susceptible de bénéficier aux entreprises individuelles ainsi qu'aux sociétés et autres groupements d'exercice (SCP, sociétés de fait, sociétés en participation...) relevant de l'impôt sur le revenu.

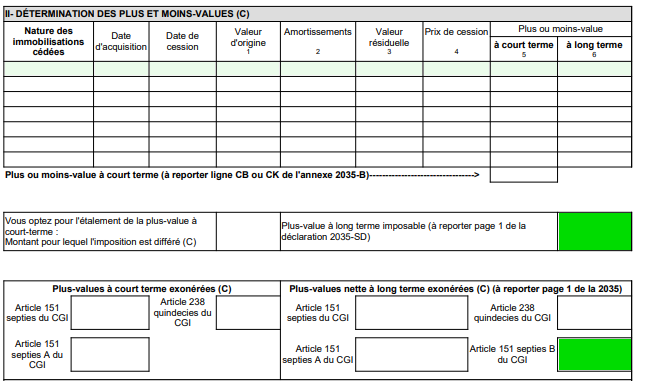

L'article 151 septies B du CGI s'applique quel que soit le régime d'imposition (régime de la déclaration contrôlée (2035), régime déclaratif spécial (micro-BNC), agents généraux d'assurances ayant opté en faveur de l'imposition selon les traitements et salaires).

L'abattement s'applique également directement aux associés qui transmettent les droits ou parts d'une société ou d'un groupement relevant du régime d'imposition des sociétés de personnes au sein de laquelle ils exercent leur activité professionnelle au sens du I de l'article 151 nonies du CGI (SCP par exemple), sous réserve que la société ou le groupement soit susceptible d'être qualifié à prépondérance immobilière au sens de ce dispositif (BOI-BIC-PVMV-20-40-30, n° 60).

Activité libéraleL'abattement s'applique aux plus-values immobilières éligibles réalisées dans le cadre d'une activité libérale.

La suite est réservée aux abonnés Access | Déjà abonné, connectez-vous